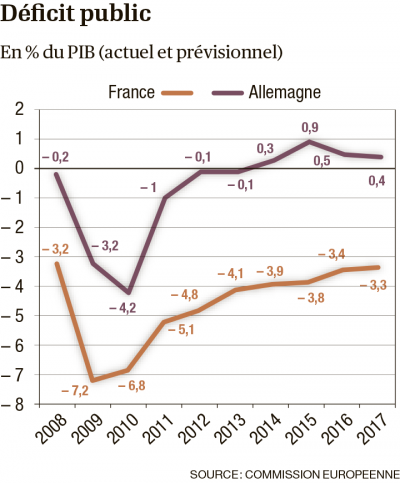

Jamais la division entre ceux qui souhaitent rester à tout prix dans la zone euro et ceux qui vouent la monnaie unique aux gémonies n'a été aussi prononcée que ces derniers mois. À tel point que certains accusent l'Euro de tous les maux, ce qui me semble déraisonnable, tandis que d'autres lui trouvent toutes les qualités, ce qui est tout aussi déraisonnable. Mais la réunion des ministres des finances de la zone euro pour tenter une nouvelle fois de débloquer le plan d'aide (sic !) à la Grèce jette une lumière crue sur le fonctionnement délicat de la zone monétaire...

Plus généralement, il est vrai que l'Union européenne n'a pas fait grand-chose pour rehausser l'image de cette monnaie qui devait pourtant à terme être celle de l'ensemble des États membres, même si pour l'instant seuls 19 des 28 pays (bientôt 27 après le Brexit) de l'UE font partie de la zone euro. Pire, en plus des maladresses de langage (euphémisme) d'un Jean-Claude Juncker, du pantouflage de Manuel Barroso, de la reprise laborieuse dans de nombreux États membres, des inégalités de revenus qui sont de plus en plus mal acceptées par la population, la concurrence des pays asiatiques (entre autres) se déchaînent contre le marché unique et ses emplois. C'est du reste ce dernier argument qui est systématiquement mis en avant par Donald Trump aux États-Unis pour justifier, partiellement à tort, un protectionnisme très dur.

La monnaie unique paie donc le prix de ses erreurs de conception : elle n'est politiquement pilotée par aucune puissance politique fédérale et elle ne permet pas de répondre à des problèmes symétriques qui touchent des pays très hétérogènes sur le plan économique. Voyons cela plus en détail.

Les problèmes de la zone euro

Le diagnostic a été rappelé nombre de fois sur mon blog, par exemple là, mais il est toujours bon de le réécrire. La zone euro est confrontée, entre autres, aux problèmes suivants :

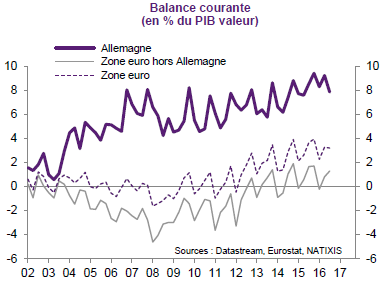

1) l'absence d'ajustement par les taux de change oblige les gouvernements à pratiquer des dévaluations internes lorsque leur balance extérieure est trop déséquilibrée. Plus précisément, lorsqu'un pays a un déficit extérieur structurel (c'est-à-dire une balance courante structurellement déficitaire), il est conduit à s'endetter sans cesse à l'étranger. Dans ce cas, il existe un risque que cette dette extérieure devienne excessive au point de rebuter les prêteurs non-résidents à continuer de prêter. Ces pays n'arrivent par conséquent plus à financer leur déficit extérieur et renouveler leur dette extérieure.

Mais comme ils font partie de la zone euro, leurs difficultés extérieures ne se traduisent plus par des variations de taux de change... mais par des taux d'intérêt très élevés ! Et lorsqu'un pays n'arrive plus à financer son déficit extérieur en raison de taux d'intérêt stratosphériques, il ne lui reste plus qu'à faire appel à court terme aux prêteurs publics : FMI, troïka, FESF, MES bientôt,... ces prêteurs conditionnant leur aide à la mise en place d'une dévaluation interne.

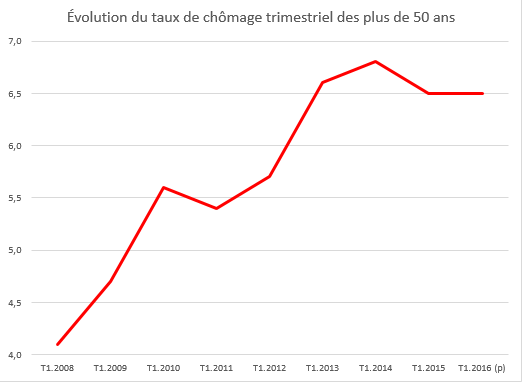

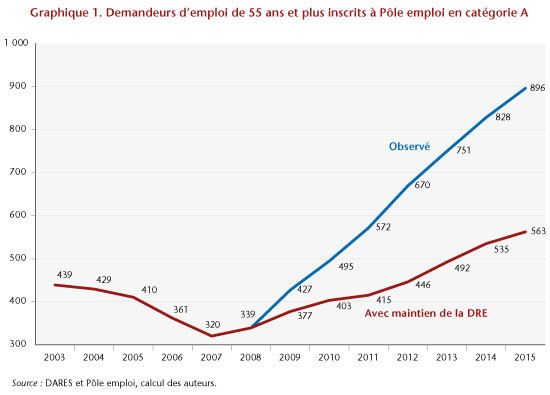

Cette dévaluation interne, ou ajustement nominal, consiste en une baisse de coûts salariaux et des prix dans le but d'améliorer la compétitivité d'un pays. Selon la théorie, comme les prix et les salaires baissent parallèlement, les salaires réels ne varient pas et la compétitivité s'améliore à l'export. Mais, ce remède de cheval, contrairement aux attentes, conduit le plus souvent à l'effondrement de la demande des ménages en raison de la baisse des salaires réels. Cela débouche alors sur une compression de l'activité et donc sur une hausse du chômage.

2) Pour éviter la dépression dans la zone euro, il faudrait un minimum de coordination entre les politiques économiques de ces pays lorsqu’elles génèrent des externalités. Évidemment, comme l'histoire récente l'a montré, en temps de crise c'est chacun pour soi. Les États sont ainsi entrés en concurrence fiscale les uns avec les autres et même les salariés ont été montés les uns contre les autres au niveau européen dans le cadre du détachement.

L'OCDE et la Commission européenne cherchent bien à avancer sur les questions fiscales, notamment après le scandale des Panama Papers, mais même les sanctions pour aides d'État illégales (Cf. Apple en Irlande) ne semblent pas empêcher les États membres de tirer à hue et à dia en matière de réglementation fiscale. Au vu de la concurrence fiscale mortifère à laquelle se livrent les États membres de l'UE, la distinction entre État vertueux et paradis fiscal devient du reste de plus en plus tenue...

3) Il a bien été tenté de mettre en place en régulation commune des banques, mais celle-ci est un gros navire bien difficile à manoeuvrer, d'autant qu'il lui manque quelques voiles. Pour le dire simplement, l'Union bancaire a pour objectif d'éviter qu'une nouvelle crise bancaire ne se transforme en crise de la dette au sein de la zone euro, suivant le modèle désormais bien connu : les banques vont mal ; elles appellent l'État à l'aide ; ce dernier s'endette pour leur prêter des fonds ; tous les contribuables paient in fine pour renflouer les banques.

Voilà pourquoi il a été par ailleurs décidé que lorsqu'une banque sera en faillite, les premiers à mettre au pot seront les actionnaires et les prêteurs (d'où le nom de bail-in), qui devront couvrir au minimum 8 % des pertes de la banque. Si cela ne suffit pas, il sera possible de faire appel à des fonds nationaux de résolution, abondés par le secteur bancaire. Enfin, les ménages et les PME seront protégés puisqu'il a été confirmé que leurs dépôts seront garantis à hauteur de 100 000 euros.

Problème : comment fait-on lorsque des retraités italiens, pas forcément très riches du reste, ont placé leur argent dans des titres de dette de leur banque ? Voilà pourquoi l'Italie, avec une part très élevée des créances douteuses et litigieuses dans les bilans de ses banques, a fait pièce aux arguments de l'Union bancaire européenne pour revenir à un traditionnel et coûteux renflouement par de l'argent public. Ruiner les petits épargnants aurait certainement été le meilleur moyen d'avoir une explosion sociale...

4) Comme je l'explique dans mon nouveau livre Les grands mécanismes de l'économie en clair - 2e édition, la segmentation des marchés financiers dans la zone euro signifie que les capitaux privés circulent mal, voire pas du tout, entre les différents pays membres. Les marchés financiers sont donc segmentés par pays.

Une telle segmentation des marchés de capitaux rend par conséquent la zone euro inefficace sur le plan économique, en ce sens qu'elle empêche l'épargne de s'investir dans les projets les plus rentables. Alors qu'entre 1999 et 2007, la zone euro avait en moyenne une légère insuffisance d'épargne, depuis 2012 elle fait face à un énorme excès d'épargne qui résulte d'une demande intérieure anémiée. Or, qui se souvient encore qu'il s'agissait là de la première raison qui présidait à la création de la monnaie unique ? Pour ceux que la technique intéresse, je fais ici référence aux critères de Mundell sur la pertinence et l'efficacité d'une union monétaire.

Pire, la segmentation des marchés financiers conduit à une divergence inévitable des taux d'intérêt à long terme des pays de la zone euro, même si depuis peu, les taux d'intérêt ont recommencé à converger à la faveur de l'action vigoureuse de la BCE (quantitative easing). Autrement dit, sans l'intervention massive de la BCE, de nombreux États seraient en situation d'insolvabilité ! En dernier ressort, un embryon de mutualisation des dettes publiques a été opéré avec l’ESM, le plan Juncker et le Quantitative Easing de la BCE. Mais cela reste bien peu au vu des problèmes.

5) Pour corriger l'hétérogénéité des économies de la zone euro, il faudrait normalement disposer d'un mécanisme de transferts de revenus entre États, ce qui revient à parler de fédéralisme européen. À défaut d'une improbable union fédérale avec transferts obligatoires ou d'un plan massif de relance en Allemagne, on ne peut amorcer de reprise durable de la zone euro qu'à la condition expresse d'investir l'excédent extérieur allemand dans le reste de la zone euro et non dans le Caucase... Hélas, c'est une fin de non-recevoir qu'oppose le ministre de l'économie allemand.

Les problèmes liés à une sortie de l'Euro

Comme les pays ont accumulé les uns vis-à-vis des autres des dettes et des actifs extérieurs bruts très importants, certains en déduisent qu'une sortie de la zone euro est tout simplement impossible. En effet, si un État sortait de la zone euro, il verrait son taux de change se déprécier, ce qui aurait les conséquences suivantes :

* le poids de sa dette extérieure brute en euros deviendrait colossal ;

* il y aurait des pertes massives en capital pour les prêteurs des autres pays ;

* la zone euro serait soumise à une incertitude gigantesque et livrée à la spéculation des marchés financiers, ce qui pourrait être autoréalisateur en ce sens que si les opérateurs de marché anticipaient une sortie d'un autre État de la zone euro, alors les taux d’intérêt souverains augmenteraient et rendraient l'équilibre budgétaire très compliqué jusqu'au point où le gouvernement n'aurait d'autre choix que de quitter lui aussi la zone euro.

D'aucuns en déduisent alors un peu trop vite que ces conséquences apocalyptiques refroidiront toute velléité de sortie de la zone euro, à l'instar du référendum en Grèce il y a deux ans (voir ma série de billets ici) qui a finalement débouché sur une capitulation d'Alexis Tsipras. Mais c'est oublier bien vite que la question du maintien ou de la sortie de la zone euro est essentiellement une question politique. Et que lorsqu'une économie nationale s'enfonce dans la crise sociale, économique et politique, aucun gouvernement sérieux (je sais, cette condition peut en éliminer beaucoup...) refuserait d'examiner la possibilité d'une sortie de la zone euro, quitte à devoir en payer le prix.

Même le très conservateur président de la Bundesbank, Jens Weidmann, ne cesse de rappeler les erreurs de la construction de l'Euro et insiste sur le fait (évoqué plus haut) que si les taux d'intérêt remontent avec la fin de l'intervention de la BCE en 2017, alors les dettes ne seront plus supportables. J'y consacrerai d'ailleurs un billet très prochainement.

Bien entendu, l'idéal, comme je le proposais déjà dans ce billet par exemple, serait une sortie ordonnée de l'euro avant qu'elle n'arrive par la force des choses, comme l'explique avec brio Jacques Sapir ou plus récemment Joseph Stiglitz. Personne ne nie qu'une telle solution aurait des conséquences négatives notamment en matière d'inflation et de taux d'intérêt, mais elle constitue en l'état des lieux la seule solution crédible à mes yeux pour reprendre notre destin européen en main. Le chemin sera difficile, mais l'enjeu est de redonner du souffle aux économies meurtries par le carcan monétaire en imaginant peut-être une monnaie commune en substitution à la monnaie unique.

Mais on peut aussi très bien se gargariser de messages économiques biaisés, de contrevérités voire tout simplement de mensonges, pour se rassurer. On entend même des personnes bien introduites affirmer que le risque de crise est derrière nous et que l'avenir est radieux. Un tel déni peut toujours fonctionner un certain temps, pour peu que l'on répète la même antienne : tout va bien Madame la Marquise !

/image%2F1500288%2F20230324%2Fob_c8cf03_grands-mecanismes-economie-3e-editi.jpg)

/image/1500288/20200904/ob_ccc4cc_capitalisme-clair.JPG)

/image/1500288/20200903/ob_31f2bd_marches-financiers-en-clair.JPG)

/image%2F1500288%2F20230121%2Fob_af5d2e_image-1500288-20220128-ob-5aa848-livre.jpg)

/image%2F1500288%2F20230121%2Fob_b98c98_iep-2023.jpg#width=394&height=500)

/image%2F1500288%2F20230121%2Fob_804b6c_iep-2022.jpg#width=394&height=500)

/image/1500288/20200903/ob_477292_iep-2015.jpg)